หากเราใช้ข้อมูลล่าสุด คือ สิ้นวัน 29/12/21 จะพบว่า

ตลาดหุ้น ต่างชาติซื้อติดต่อกันเป็นวันที่ 7 โดยมียอดสะสมในเดือนธันวาคม 19,660.18 ล้านบาท

ตลาดฟิวเจอร์ ต่างชาติสะสมสถานะ Long SET50_FUTURES สูงถึง 103,579 สัญญา ภายในเดือนธันวาคม เพียงเดือนเดียว ซึ่งสูงกว่าเส้นค่าเฉลี่ยระยะ 1 เดือน ที่ใช้แทนพฤติกรรมการลงทุนของนักลงทุนระยะกลาง

ตลาดบอนด์ ยอดสะสมการซื้อพันธบัตร ระยะยาว & สั้นสูงถึง 27,376 ล้านบาท

ทั้งหมดนี้สอดคล้องกับปรากฎการณ์ Santa Claus Rally & January Effect ที่มีคำอธิบายดังนี้

Santa Claus Rally ซานตาคลอส แรลลี่ หรือ Christmas Rally คริสต์มาส แรลลี่ หมายถึงช่วงเวลาของการวิ่งขึ้นของราคาและดัชนีหุ้นระหว่างวันคริสต์มาสจนถึงช่วงสัปดาห์สุดท้ายของปี โดยมีคำอธิบายสำคัญเกี่ยวกับการเพิ่มขึ้นของแรงซื้อ จากเม็ดเงินที่มาจาก การแจกโบนัสพนักงาน

การกระตุ้นเศรษฐกิจด้วยมาตรการลดภาษีสินค้าบริโภคและการซื้อหุ้นเก็งกำไรข้ามปีในเดือนมกราคมที่จะมาถึงในปีหน้า รวมถึงการลงทุนเพื่อลดหย่อนภาษี

January Effect หมายถึงการกลับมาของจังหวะขาขึ้นในช่วงหลังหยุดยาวส่งท้ายปี นักลงทุนจะกลับมาซื้อระลอกใหม่ยาวนานจนเกือบสิ้นเดือนมกราคมเพราะช่วงเวลาพักยาวทำให้มีการคาดการณ์เชิงบวกต่อการลงทุน พูดง่ายๆว่าเต็มเปี่ยมไปด้วยความคาดหวังว่าปีนี้ต้องดีกว่าปีที่แล้ว

โดยเฉพาะแรงซื้อจะมุ่งไปที่หุ้นขนาดเล็กที่เคยถูกมองข้ามมาในปลายปีก่อนหน้าเป็นสำคัญ อาจอธิบายได้ด้วยการ วนกลุ่มการเล่น เมื่อหุ้นใหญ่เริ่มมีอัปไซด์จำกัด เงินก็จะไหลวนมาที่หุ้นขนาดกลางและเล็กในลำดับต่อมา แม้ว่าอาจจะมีผลต่อดัชนีรวมไม่เยอะ แต่ก็ทำให้มูลค่าซื้อขายคึกคักขึ้นด้วยอย่างมีนัยสำคัญ

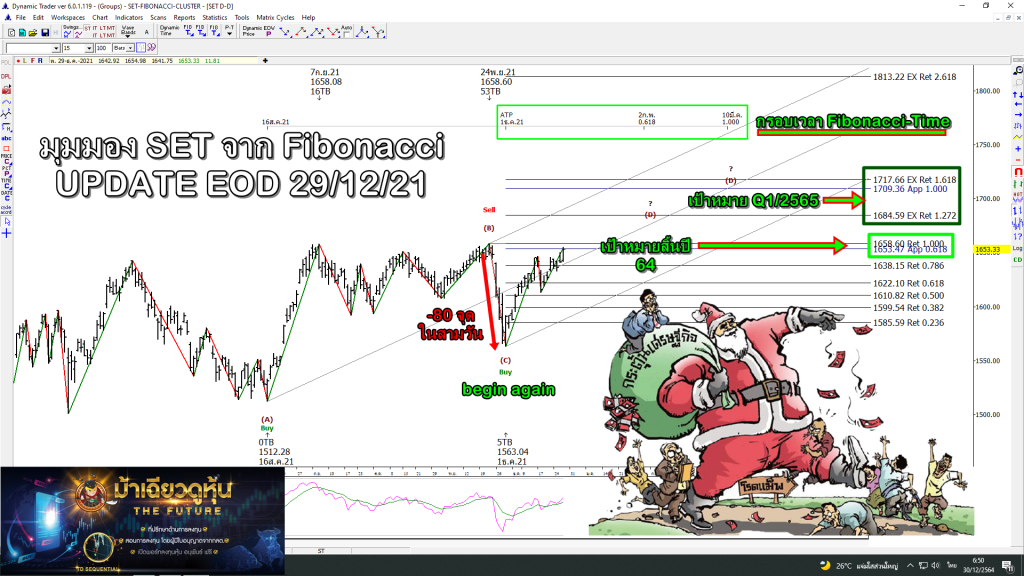

มาถึงส่วนสำคัญทางเทคนิคอล จากภาพเราใช้การวิเคราะห์ด้วย

Fibonacci Extension Fibonacci Projection และ Fibonacci Time จะได้ว่า

- สิ้นปี 2564 ปู่เซตมีโอกาสปิดในกรอบ 1638-1658 และ 1658-1668 ตามลำดับ หากสามารถปิดในกรอบ 1658-1668 ได้ นั่นคือการปิดทำ New-High ของปี 2564

NOTE: ดัชนีทำไฮของปีที่ 1658.60 เมื่อ 24 พ.ย.64

- คาดการณ์เป้าหมายถัดไปในปี 2565 คือ กรอบดัชนี 1685-1715 โดยคาดการณ์จาก Fibonacci Time ของช่วงเวลา 61.8%-100% คือ 2 ก.พ.64 ถึง 10 มี.ค.65

ด้วยเหตุผลที่เงินลงทุนไหลเข้าตลาดหุ้นไทยต่อเนื่องจากปลายปี 2564 ไปถึงต้นปี 2565 จึงขอรวบรวมหุ้นเด่นถือข้ามปี จาก 5 โบรกเกอร์ดังต่อไปนี้

#STPI คาดว่าหุ้นขนาดกลาง-เล็กที่มีปัจจัยบวกเฉพาะตัว จะเคลื่อนไหวดีกว่าตลาดช่วงปลายปีนี้ต่อเนื่องถึงต้นปีหน้า เพราะไม่ถูกกระทบจากการปรับหุ้นเข้าออก SET50 SET100 และแรงขาย LTF ที่ประเมินว่าจะอยู่ในกรอบ 4-5 พันล้านบาท

การทยอยอนุมัติการลงทุนโครงสร้างพื้นฐานขนาดใหญ่ทั้งในและนอกประเทศ สะท้อนภาพการฟื้นตัวของอุตสาหกรรม โดยเฉพาะงานถนัดของ STPI เช่น โรงแยกก๊าซ โรงกลั่นน้ำมัน ท่อส่งก๊าซและน้ำมัน ซึ่งกำลังได้ผลดีจากราคาพลังงานที่ทรงตัวในระดับสูง ขณะที่ Current PBV ระดับ 1.26 เท่า ยังถูกกว่าค่าเฉลี่ยของอุตสาหกรรมที่ 1.72 เท่า

#MFEC คาดกำไรสุทธิ 4Q64 ที่ 96 ล้านบาท โตสูง 52% QoQ แต่จะลดลง 32% YoY จากฐานที่สูงผิดปกติในปีก่อน ขณะที่ PER2565 เพียง 15 เท่า ยังไม่แพง เมื่อเทียบ Backlog ระดับ 5.6 พันล้านบาท (สูงกว่าปกติที่ 2-3 พันล้านบาทเป็นเท่าตัว) และคาดการณ์การเติบโตของกำไรสุทธิปี 2565-2566 ที่เฉลี่ย 20% ต่อปี

#TACC คาดกำไรปกติ 4Q64 ทำระดับสูงสุดใหม่ที่ 57 ลบ. โต 9.4% QoQ และ 10.9% YoY จากการฟื้นตัวในทุกธุรกิจหลังการคลาย Lockdown, การออกสินค้าใหม่, และผลของฤดูกาล ส่วนแนวโน้มปี 2565 จะได้แรงหนุนจากการเพิ่มช่องทางขายในโลตัส และการออกเมนูใหม่ที่มีส่วนผสมของกัญชง คาดกำไรสุทธิที่ 245 ลบ. โต +23.8% YoY

#CPALL ภาพทางเทคนิค แนวต้าน 60.00 บาท แนวรับ 58.25 บาท และ Stop loss หากต่ำกว่า 57.00 บาท คาดผลประกอบการฟื้นตัวใน 4Q64 ตามการฟื้นตัวของกำลังซื้อในประเทศ ขณะที่ ราคาหุ้นยัง Laggard ค่อนข้างมาก โดย +0.4%YTD เทียบกับกลุ่มค้าปลีกที่ +8.5%YTD และ 13.3%YTD จึงประเมิน Downside risk ที่ระดับราคาปัจจุบันค่อนข้างจำกัด

#CPF (FV@28.0)ราคาสุกรหน้าฟาร์มปรับเพิ่มขึ้นถึง 15% จากวันก่อนหน้า และทำจุดสูงสุดเป็นประวัติการณ์ สาเหตุหลักมาจากผลผลิตสุกรออกสู่ตลาดลดลง เนื่องจากมีโรคระบาดในสุกรในหลายจังหวัด และราคาไก่เป็นก็ปรับเพิ่มขึ้นถึง27% นับตั้งแต่พ.ย.64 และทำจุดสูงสุดในรอบ 4 ปี จากความต้องการบริโภคเนื้อไก่ฟื้นตัว ส่งผลบวกต่อประสิทธิภาพการทำกำไรของ CPF

แม้คาดกำไรสุทธิปี 2564 จะลดลงถึง 68% yoy แต่คาดกำไสุทธิปี 2565 จะฟื้นตัวถึง 49% yoy จากธุรกิจในไทย เวียดนามและจีนฟื้นตัวกำหนด FV ปี 2565 เท่ากับ 28 บาท ราคาหุ้นมี PBV ปี 2565 เพียง 0.9 เท่า มองเป็นโอกาสลงทุน

#KBANK (FV@158.0) กำไรสุทธิ9M64ขยายตัว 74% YoY และคิดเป็นสัดส่วน 90% ของประมาณการเดิมและแนวโน้มกำไรสุทธิ4Q64 อ่อนตัว QOQ เพราะค่าใช้จ่ายดำเนินสูงขึ้นแต่รายได้มีแรงส่งจากสินเชื่อและรายได้ค่าทำเนียมตามปัจจัยฤดูกาล ขณะที่คาดกำไรสุทธิปี 2564 เท่ากับ 3.6 หมื่นล้านบาทเติบโต 22% YoY และปี 2565 ที่ 3.8 หมื่นล้านบาทเพิ่มขึ้น 6.5% จากรายได้ดอกเบี้ยรับตามฐานสินเชื่อขยายตัวและรายได้ค่าทำเนียมขับเคลื่อนด้วยการฟื้นตัวของกิจกรรมทางเศรษฐกิจ

#ADVANC (FV@245.0) เชื่อว่างวด 4Q64 คาดหวังการฟื้นตัวได้ หลักๆ หนุนจากรายได้ที่ดีขึ้น ตามกำลังซื้อกลับมา หลังจากรัฐบาลผ่อนคลายกิจกรรมทางเศรษฐกิจมากขึ้น ประกอบกับอานิสงส์ที่ ADVANC ทำได้ดีทั้งในส่วนการขยายฐานลูกค้า 5G จากผลบวกจากการเริ่มขาย iPhone 13 คาดหนุนลูกค้า 5G ที่มี ARPU สูงกว่าค่าเฉลี่ยเป็นไปตามเป้าหมาย สิ้นปี 2564 ที่ราว 2 ล้านราย และลูกค้าองค์กรเชื่อว่าคาดหวังต่อเนื่อง

ADVANC น่าสนใจที่ภาพระยะยาวคาดหวังการกลับมาเติบโตได้ดีกว่าปัจจุบัน จากการต่อยอดธุรกิจใหม่ๆ ที่มีศักยภาพบนฐานธุรกิจปัจจุบันที่มีฐานลูกค้าขนาดใหญ่ ให้ทั้งความมั่นคงสูง และให้ Yield เกินปีละ 3.5%

นายวิจิตร อารยะพิศิษฐ ผู้อำนวยการอาวุโส บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) เปิดเผยว่า วันนี้คาด SET แกว่ง Sideways Up ในกรอบแนวรับ 1,630 จุดและแนวต้าน 1,650 จุด เน้นหุ้นที่แนวโน้มกำไรฟื้นตัวดี

#PTTEP คาดระยะสั้นยังได้แรงหนุนจากราคาLNGที่อยู่ในระดับสูง จากอุปทานที่ชะลอตัวสั้น (กำลังการผลิต LNGของ Shel ในออสเตรเลียลดลงระยะ

สั้น)ผสานราคาน้ำมันดิบที่ยังคงปรับตัวขึ้นสอดรับกับความต้องการน้ำมันขยายตัวตามเศรษฐกิจโลกที่อยู่ในช่วงการฟื้นตัวเป้าหมายเชิงกลยุทร์ 157 บาท

#COM7 คาดแนวโน้มกำไร 4Q64 จะเติบโตทำ สถิติใหม่ ผสานต้นปีคาดได้อานิสงส์บวกจากมาตรการช็อปดีมีคืนของรัฐฯกระตุ้นการจับจ่ายมากขึ้น ส่วนการ

เติบโตใน 1-2 ปีข้างหน้ายังชัดเจนและไม่น้อยกว่า 20% ต่อปี ตามการเติบโตของเทคโนโลยี และการเพิ่มส่วนแบ่งการตลาดเป้าหมายเชิงกลยุทธ์ 82 บาท

ที่มา : บล.หยวนต้า, บล.เอเซียพลัส, บล.เมย์แบงก์กิมเอ็ง (ประเทศไทย), บล.ไทยพาณิชย์ ,บล.กสิกรไทย

โดย ม้าเฉียวดูหุ้น The Future

@mitihoonwealth

https://lin.ee/cXAf0Dp