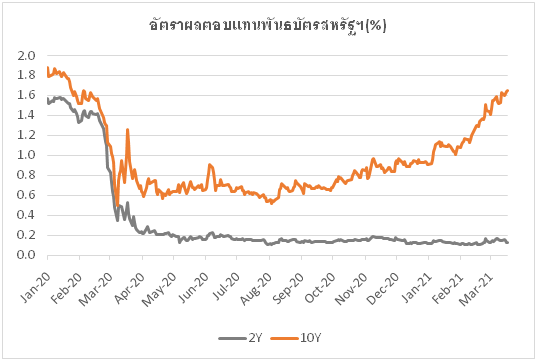

แม้ว่าดัชนีตลาดหุ้นสหรัฐฯทำจุดสูงสุดใหม่เป็นระลอก แต่สินทรัพย์ตลาดเกิดใหม่เผชิญแรงกดดันอย่างชัดเจนมากขึ้นนับตั้งแต่เดือนกุมภาพันธ์ ท่ามกลางการคาดการณ์เงินเฟ้อโลกที่เร่งตัวขึ้นทั้งจากมาตรการกระตุ้นทางการคลังชุดใหญ่ของสหรัฐฯขนาด 1.9 ล้านล้านดอลลาร์ นโยบายการเงินแบบผ่อนคลายมากเป็นพิเศษทั่วโลกนำโดยธนาคารกลางสหรัฐฯ(เฟด) การกลับมาเปิดเมืองหลังจากที่หลายประเทศหลักกระจายวัคซีนได้ค่อนข้างเร็วและจำนวนยอดผู้ติดเชื้อลดลงต่อเนื่อง ขณะที่ราคาสินค้าโภคภัณฑ์ฟื้นตัวขึ้นตามวัฎจักรการค้าโลก ทั้งหมดนี้ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯวิ่งขึ้นต่อเนื่อง (กราฟด้านล่าง)

แม้ว่าดัชนีตลาดหุ้นสหรัฐฯทำจุดสูงสุดใหม่เป็นระลอก แต่สินทรัพย์ตลาดเกิดใหม่เผชิญแรงกดดันอย่างชัดเจนมากขึ้นนับตั้งแต่เดือนกุมภาพันธ์ ท่ามกลางการคาดการณ์เงินเฟ้อโลกที่เร่งตัวขึ้นทั้งจากมาตรการกระตุ้นทางการคลังชุดใหญ่ของสหรัฐฯขนาด 1.9 ล้านล้านดอลลาร์ นโยบายการเงินแบบผ่อนคลายมากเป็นพิเศษทั่วโลกนำโดยธนาคารกลางสหรัฐฯ(เฟด) การกลับมาเปิดเมืองหลังจากที่หลายประเทศหลักกระจายวัคซีนได้ค่อนข้างเร็วและจำนวนยอดผู้ติดเชื้อลดลงต่อเนื่อง ขณะที่ราคาสินค้าโภคภัณฑ์ฟื้นตัวขึ้นตามวัฎจักรการค้าโลก ทั้งหมดนี้ส่งผลให้อัตราผลตอบแทนพันธบัตรระยะยาวของสหรัฐฯวิ่งขึ้นต่อเนื่อง (กราฟด้านล่าง)

การประชุมเฟดเมื่อวันที่ 16-17 มีนาคม ถือเป็นครั้งสำคัญมากที่สุดครั้งหนึ่งและเป็นที่จับตามองจากนักลงทุนทั่วโลก โดยเฉพาะการสื่อสารของประธานเฟดที่พยายามรักษาความน่าเชื่อถือของผู้ทำนโยบายและป้องกันภาวะตื่นตระหนก ทั้งนี้ เฟดมีมติเป็นเอกฉันท์ให้คงอัตราดอกเบี้ยนโยบาย (Fed Funds Rate) ไว้ในช่วง 0-0.25% และขนาดโครงการ QE ผ่านการซื้อสินทรัพย์อย่างน้อย 1.20 แสนล้านดอลลาร์ต่อเดือนต่อไปตามคาด ขณะที่เฟดได้ปรับเพิ่มประมาณการจีดีพีสหรัฐฯสำหรับปีนี้ เป็นเติบโต 6.5% จาก 4.2% และอัตราการว่างงานเป็น 4.5% จาก 5.0% ที่เคยคาดการณ์ไว้เดิม เนื่องจากสถานการณ์การแพร่ระบาดของ COVID-19 เป็นไปในทางที่ดีขึ้น ประธานเฟดเน้นย้ำว่ายังเร็วเกินไปที่จะพูดถึงการปรับลดขนาดมาตรการกระตุ้นเศรษฐกิจ โดยกรณีที่จะมีการลดทอนมาตรการสนับสนุนตลาดและเศรษฐกิจ เฟดให้คำมั่นว่าจะส่งสัญญาณชี้นำล่วงหน้าเป็นเวลานานเพื่อให้ตลาดได้ปรับตัว ส่วนเงินเฟ้อที่คาดว่าจะสูงขึ้นแตะระดับ 2.4% เฟดประเมินว่าอาจเป็นเหตุการณ์ชั่วคราวและจะชะลอลงในระยะข้างหน้า นอกจากนี้ ค่ากลางของประมาณการดอกเบี้ยนโยบายซึ่งจัดทำโดยเจ้าหน้าที่เฟดบ่งชี้ว่าจะยังไม่มีการปรับขึ้น Fed Funds Rate ตลอดปี 2566

แรงกระตุ้นขนาดใหญ่ที่มาจากรอบด้านและเศรษฐกิจโลกกำลังเริ่มฟื้นตัวจากวิกฤติสาธารณสุขนั้นยังคงประคองบรรยากาศการลงทุนในสินทรัพย์เสี่ยงได้ในลักษณะที่เรียกว่าภาวะ Goldilocks อ้างอิงจากนิทานที่ถูกนำมาเปรียบเทียบเชิงเศรษฐศาสตร์ว่าเงินเฟ้อไม่ร้อนแรงเกินไปและแรงส่งของกิจกรรมทางเศรษฐกิจไม่แผ่วจนน่าวิตก อย่างไรก็ดี ต้องยอมรับว่าในรอบนี้ภาครัฐก่อหนี้อย่างมหาศาลและการจ้างงานในบางภาคธุรกิจอาจใช้เวลานานกว่าจะกลับมาสู่ระดับก่อน COVID หรือบางตำแหน่งงานอาจกลับมาไม่ได้ ยิ่งไปกว่านั้น บอนด์ยิลด์ระยะยาวยังเป็นระเบิดเวลาที่เฟดไม่ได้แสดงท่าทีกังวลมากนัก ซึ่งต่างจากธนาคารกลางยุโรป ในส่วนของทิศทางเงินเฟ้อไทยน่าจะเป็นเครื่องสะท้อนต้นทุนที่สูงขึ้น (Cost-push inflation) มากกว่าระดับราคาที่สูงขึ้นจากอุปสงค์ และการที่อัตราผลตอบแทนพันธบัตรไทยปรับตัวสูงขึ้นตามสหรัฐฯอาจไม่สอดคล้องกับปัจจัยพื้นฐานของไทย นอกจากนี้ การที่เศรษฐกิจสหรัฐฯฟื้นตัวได้เร็วกว่าหลายภูมิภาคในระยะนี้ทำให้เราปรับมุมมองเชิงบวกมากขึ้นต่อเงินดอลลาร์ซึ่งอาจแข็งค่าขึ้นต่อเนื่องในช่วงครึ่งแรกของปีก่อนที่จะอ่อนค่าลงในระยะถัดไป

โดย คุณรุ่ง สงวนเรือง

ผู้อำนวยการ ผู้บริหารฝ่ายส่งเสริมธุรกิจโกลบอลมาร์เก็ตส์ ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน)

www.mitihoon.com